Паттерны «ударных дней»: как торговать на волнах страха и жадности

Данное руководство посвящено практическому применению паттернов «ударных дней» Ларри Вильямса в торговле на финансовых рынках. Этот алгоритм подойдет для трейдеров, только начинающих свой путь в среднесрочной торговле, поскольку требует минимальных временных затрат и обеспечивает устойчивый прирост капитала.

На заметку! Хотя изначально паттерны «ударных дней» Вильямсом были предложены для анализа дневных графиков (D1), исследования подтверждают их эффективность и на более коротких таймфреймах. Однако переход к ним рекомендуется только после освоения работы с паттернами на старших временных интервалах.

Содержание

Как распознать паттерн «ударного дня»?

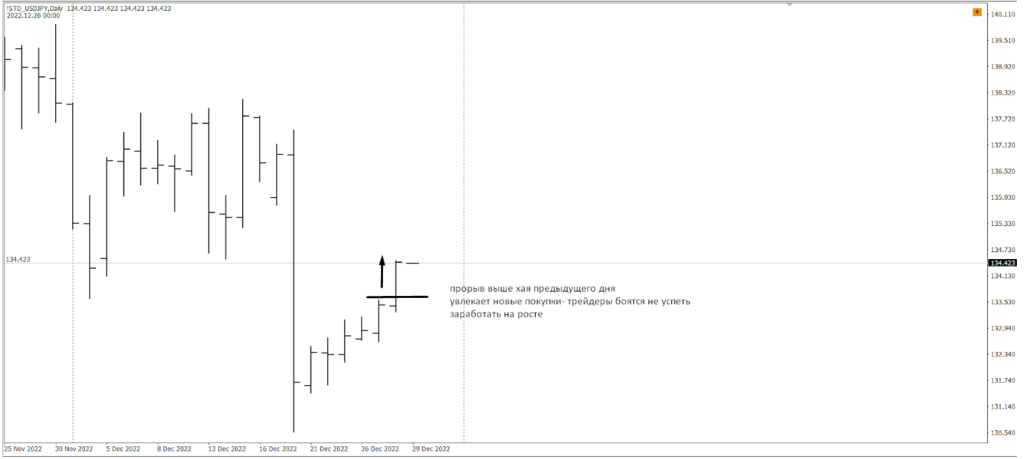

По мнению Л. Вильямса, такие эмоции трейдеров, как страх и жадность, часто создают ситуации, в которых можно добиться значительных результатов. Когда на рынке происходят резкие колебания вверх или вниз, это побуждает трейдеров к активным действиям. К примеру, если цена быстро растет, многие трейдеры, поддаваясь жадности, спешат открыть позиции на покупку, опасаясь упустить возможную прибыль.

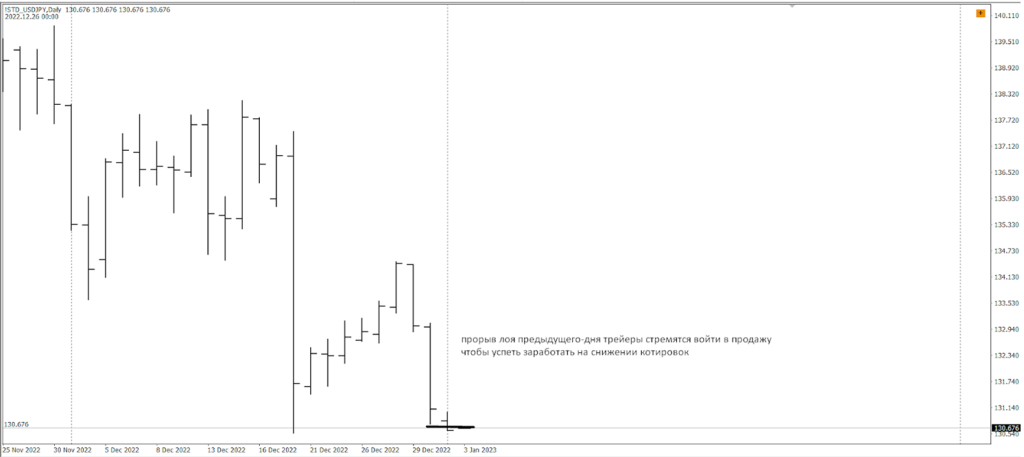

Для сделок на продажу наблюдается аналогичная картина. Если цена падает ниже уровня предыдущего минимума, трейдеры, движимые жадностью, торопятся открывать короткие позиции, стремясь воспользоваться нисходящим движением.

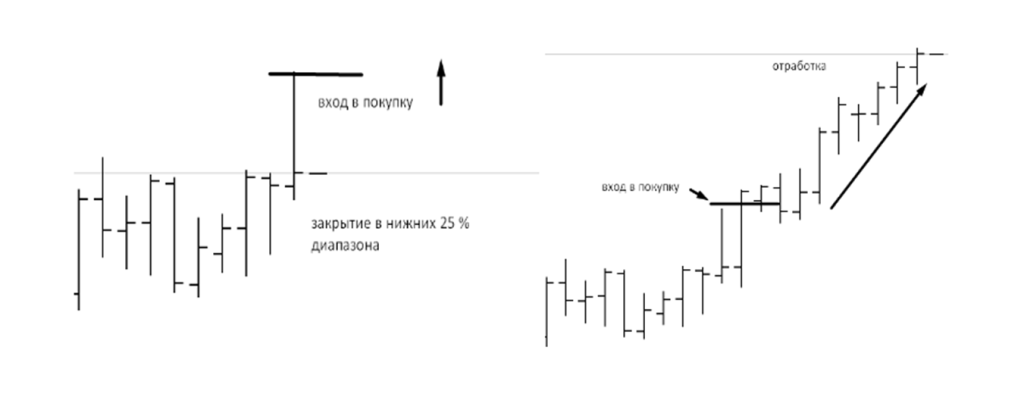

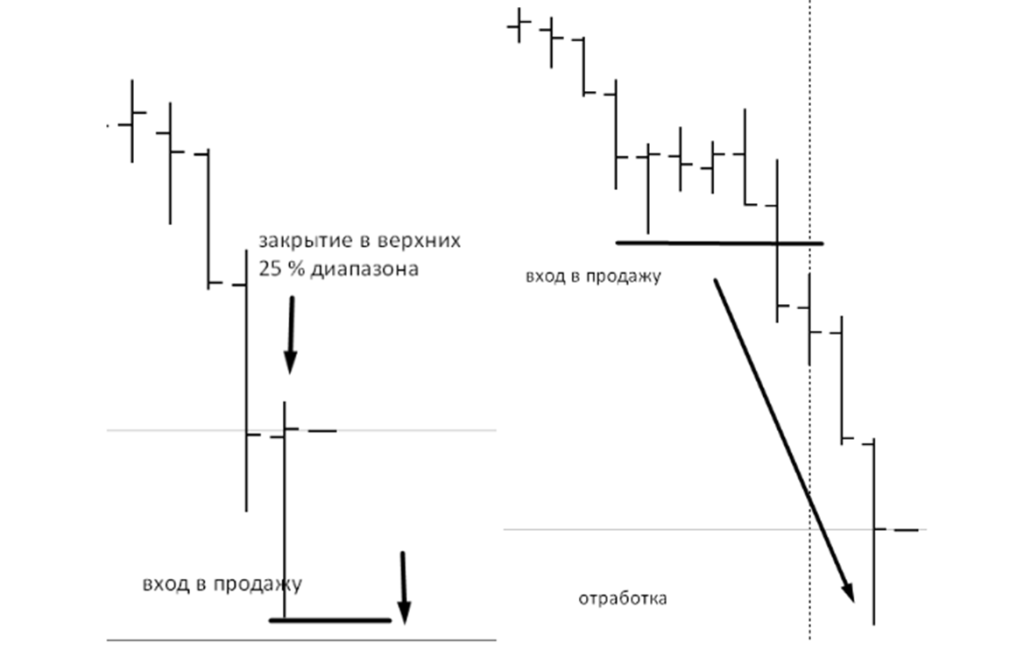

Эти ситуации можно обозначить как первый тип «ударного дня». Он описывается следующими условиями:

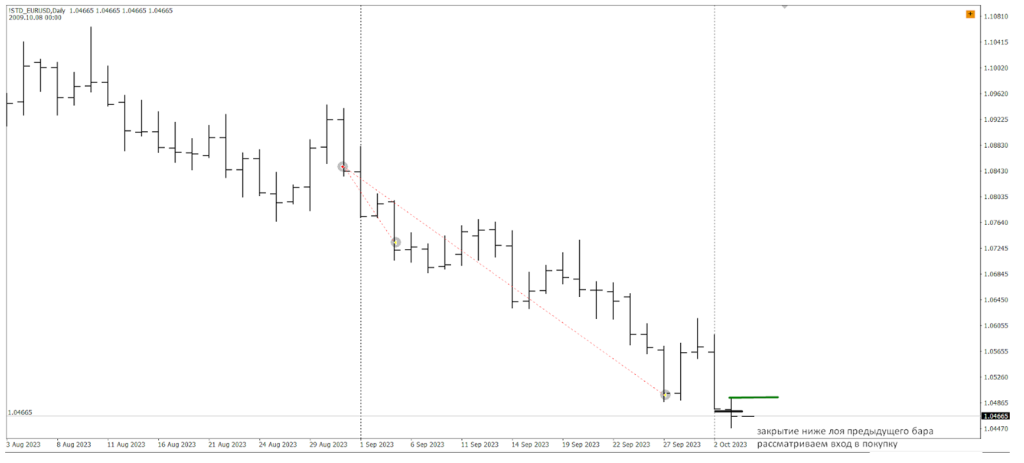

- для покупок закрытие происходит ниже минимума предыдущего дня (так называемое «голое закрытие»);

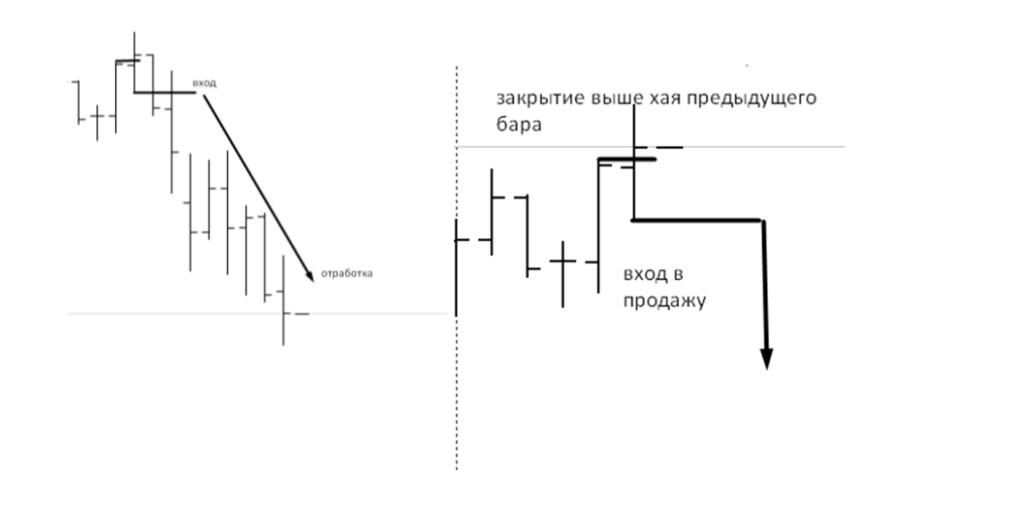

- для продаж закрытие происходит выше максимума предыдущего дня.

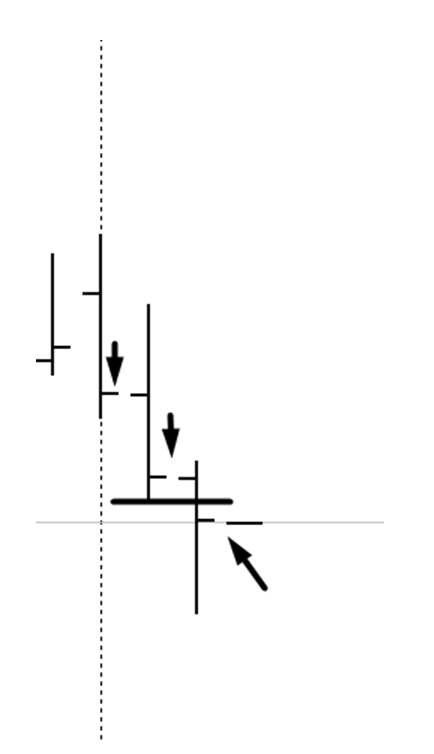

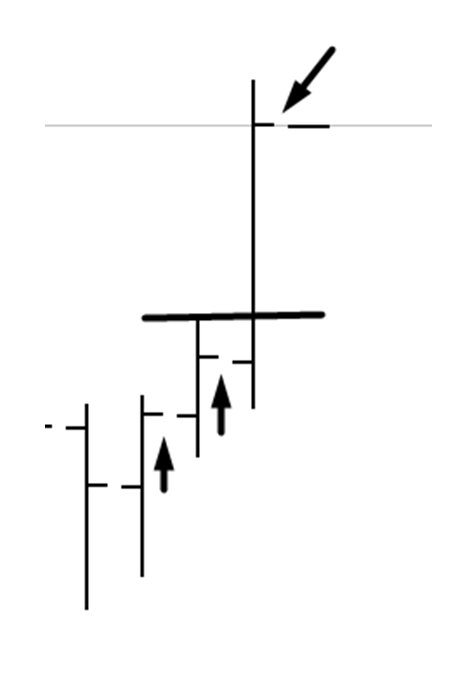

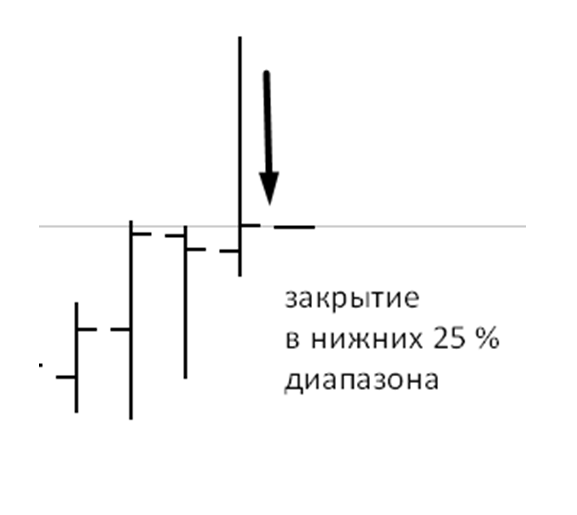

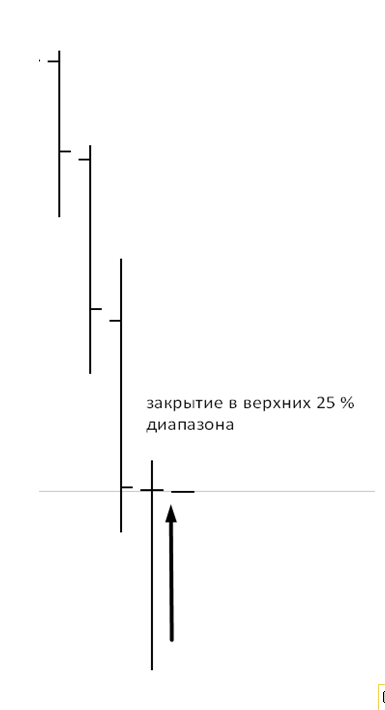

Второй тип «ударного дня» имеет иные признаки:

- для покупок ищется паттерн с закрытием в нижних 25% диапазона, при этом точка закрытия может располагаться ниже открытия, создавая визуальный «пин бар»;

- для продаж — паттерн с закрытием в верхних 25% диапазона, при этом точка закрытия может находиться выше открытия, что также визуально напоминает «пин бар».

Многие розничные трейдеры считают такие паттерны предвестниками разворота, предполагая, что «пин бар» указывает на движение против текущего тренда.

Обратите внимание! Таким образом, паттерны «ударных дней» представляют собой ситуации, где трейдеры максимально уверены в продолжении движения либо в его развороте. Это формирует основу для различных торговых стратегий.

Как выбрать точку входа?

Разберем точки входа для первого и второго типов паттернов «ударного дня».

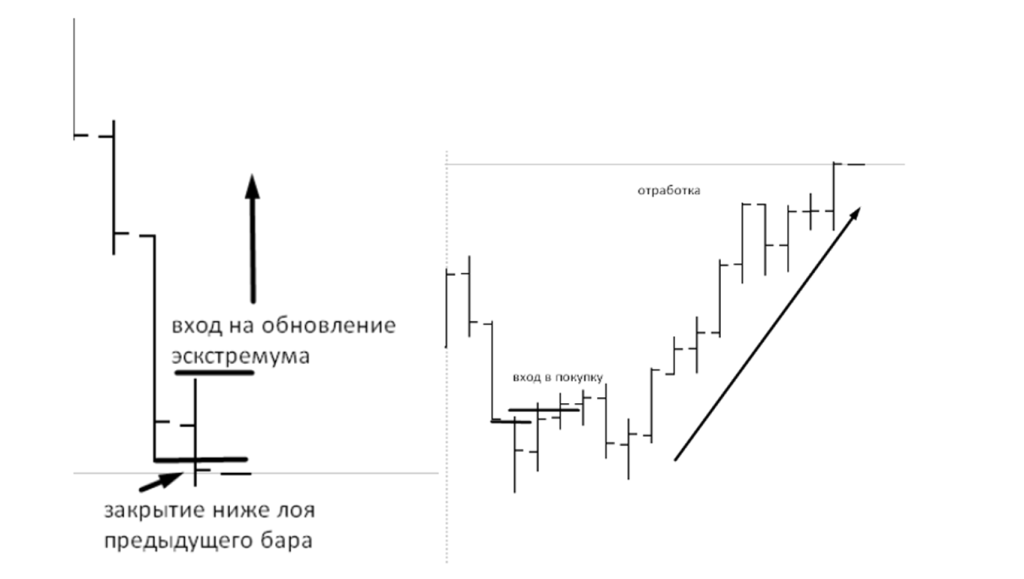

Вход в сделку по первому паттерну «ударного дня»:

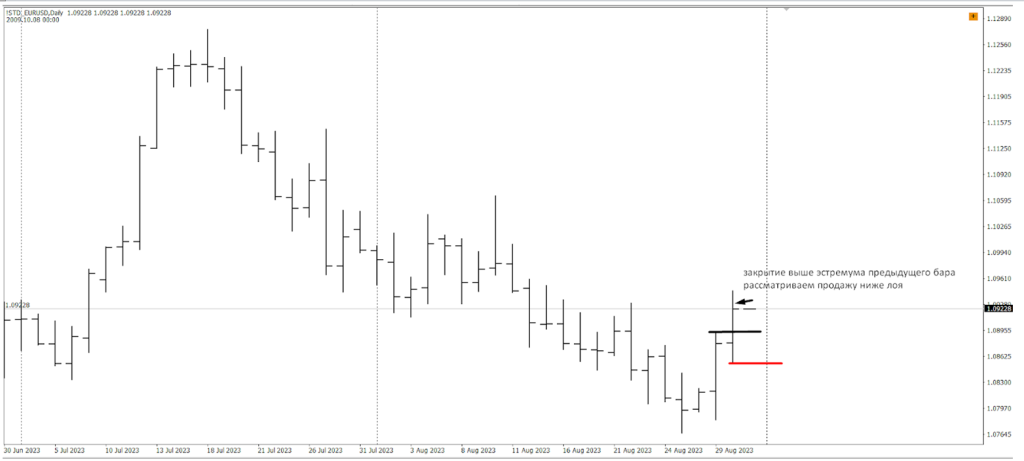

- для покупок: цена закрытия должна быть ниже минимума предыдущего бара, и должен быть обновлен экстремум;

- для продаж: цена закрытия должна быть выше максимума предыдущего бара, с обновлением экстремума.

Вход в сделку по второму паттерну «ударного дня»:

- для покупок: закрытие бара должно быть в нижних 25% диапазона (визуальный «пин бар») и должно быть обновление верхнего экстремума;

- для продаж: закрытие бара должно быть в верхних 25% диапазона (визуальный «пин бар») и должно быть обновление нижнего экстремума.

При этом многие розничные трейдеры, наблюдая такие паттерны, продолжают следовать тренду или пытаются заработать на развороте по «пин бару». В случаях, когда на следующий день после «ударного дня» цена идет в противоположную сторону, это может быть сигналом для разворота позиции.

Алгоритм построения торговой системы на основе «ударных дней»

Паттерн «ударного дня» может использоваться как в сочетании с трендовыми индикаторами, так и самостоятельно.

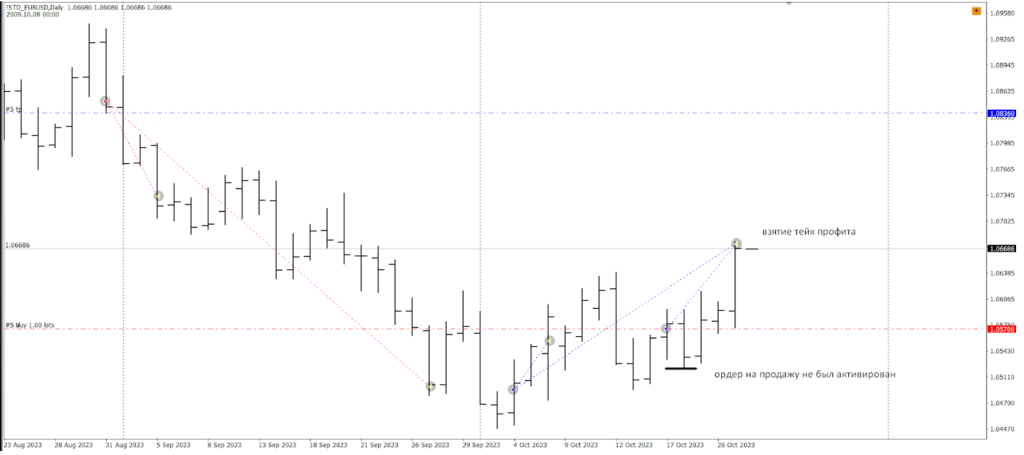

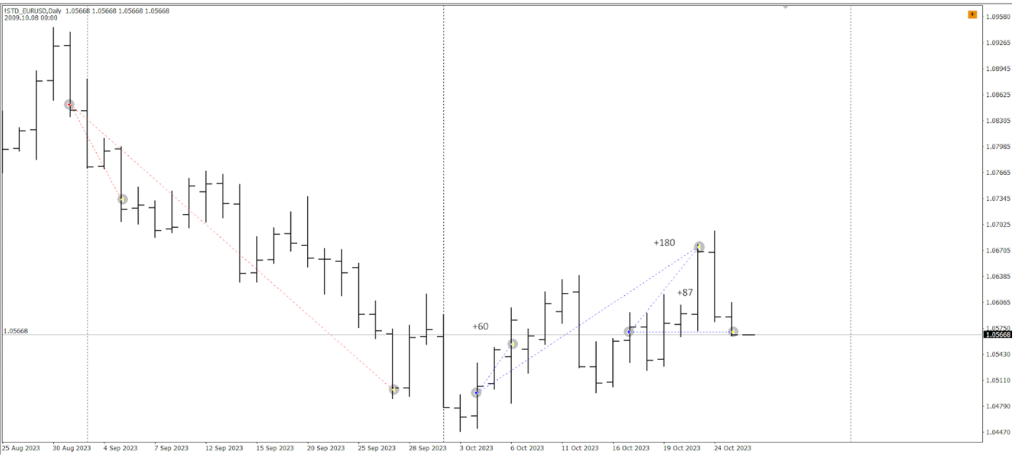

Для торговли на дневном таймфрейме по паттернам «ударных дней» без дополнительных инструментов рекомендуется придерживаться следующего алгоритма.

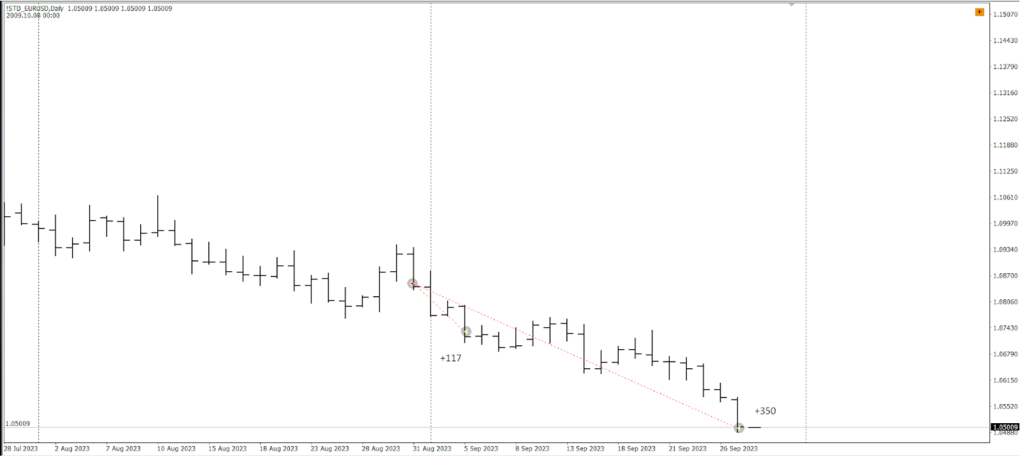

- Ожидать появления паттерна «ударного дня» первого или второго типа.

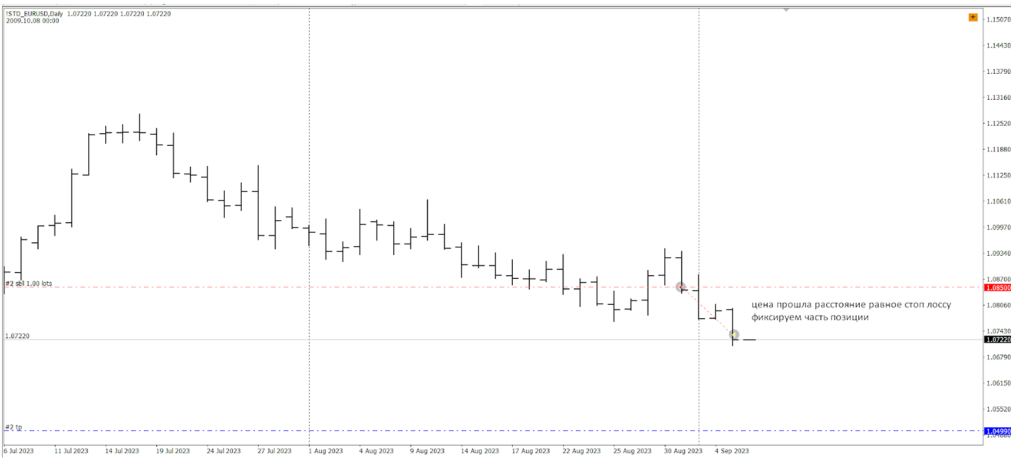

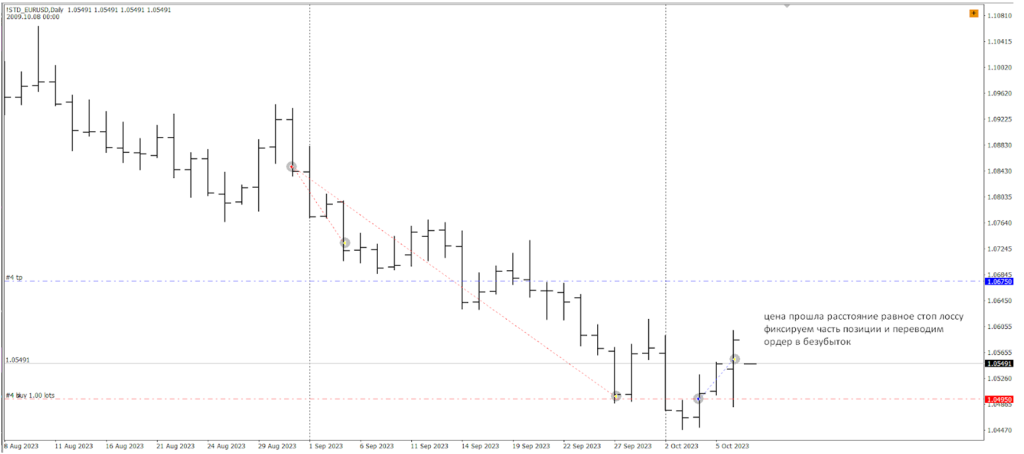

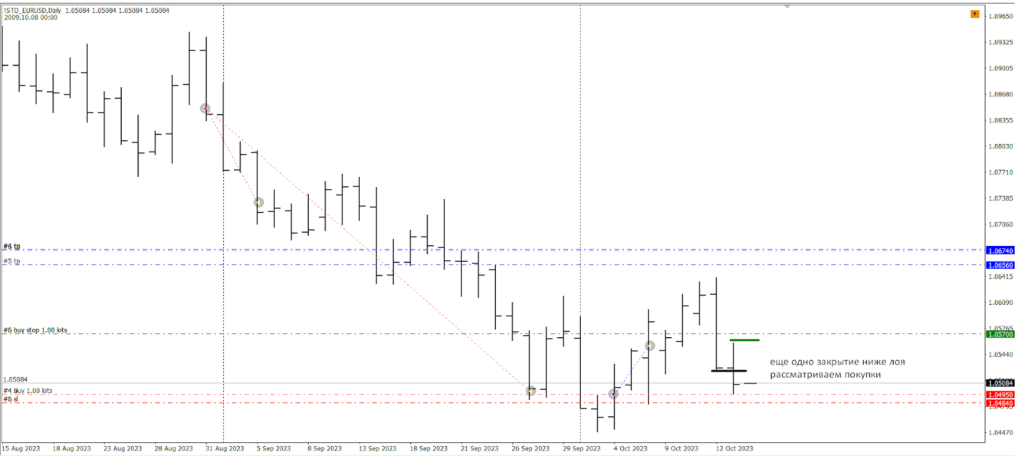

- Установить отложенные ордера с отступом в 10-15 пунктов, в зависимости от волатильности актива, со стоп-лоссом за экстремумом +20 пунктов для дневного графика. Тейк-профит устанавливается в соотношении 1:3 к стоп-лоссу. После того как цена проходит расстояние, равное стоп-лоссу, фиксируется часть позиции или ордер переводится в безубыток.

- Если паттерн не активирован на следующий день, необходимо искать новый «ударный день».

- После входа в сделку дожидаться либо исполнения тейк-профита, либо срабатывания стоп-лосса.

- При появлении нового паттерна «ударного дня» возможно рассмотрение его для торговли.

Для примера входа в продажу: если закрытие выше максимума предыдущего дня, это указывает на «ударный день» и создает вероятность продаж при обновлении его минимума. На уровне ниже минимума устанавливается отложенный ордер на продажу. Когда цена достигает стоп-лосса, часть позиции фиксируется, и ордер переводится в безубыток.

При появлении обратного сигнала можно рассматривать противоположную сделку. Если сигналов для разворота нет, ордер удерживается до тейк-профита.

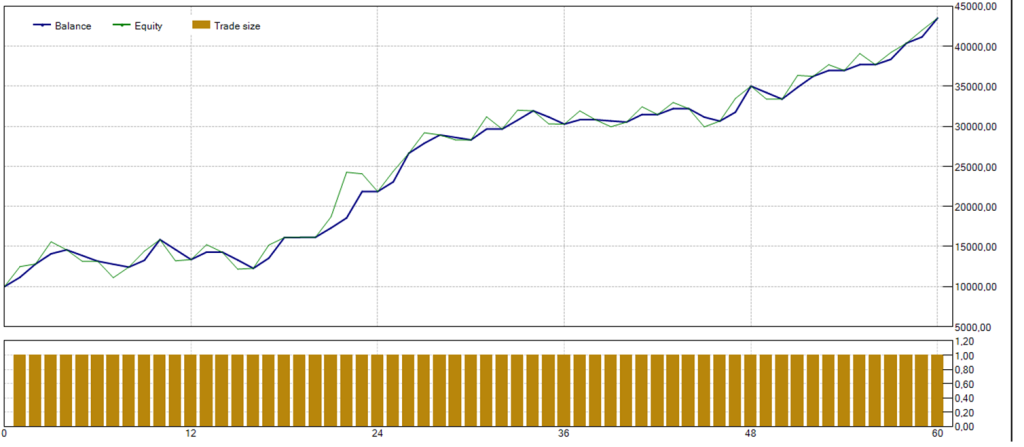

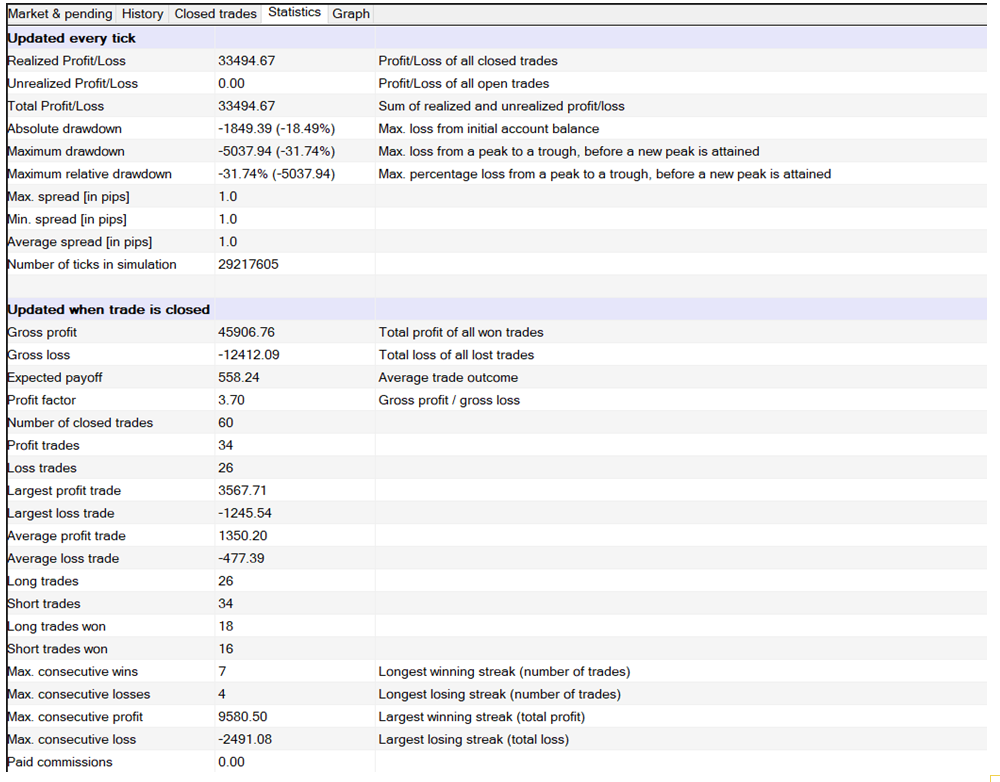

Результаты тестирования

Тестирование подхода на паре USD/JPY с начала 2023 года по август 2024 года показывает прирост депозита на +334% при максимальной просадке 31,74%. При этом средняя прибыльная сделка в три раза превышает убыточную.

Несмотря на кажущуюся простоту, данная методика способна приносить прибыль. Использование ее в сочетании с другими методами может повысить доходность и уменьшить просадку.

Заключение

Торговля по паттернам «ударных дней» — это простой и результативный способ работы на смене рыночных настроений после неудавшихся моделей. Этот подход предоставляет трейдеру статистическое преимущество за счет ликвидности, которая возникает в результате панических движений на рынке.

На заметку! Торговая система, основанная на паттернах «ударных дней», демонстрирует высокие результаты, но требует строгого соблюдения правил управления рисками и расчета рабочего объема позиций.

FAQ. Частые вопросы о паттернах «ударных дней»

Паттерны «ударного дня» позволяют прогнозировать направления ценовых движений, опираясь на поведение крупных групп трейдеров, часто движимых эмоциями. Эти паттерны помогают уловить моменты, когда рынок «перегрет» или когда происходит активная борьба между «быками» и «медведями», что делает их полезными для идентификации возможных точек разворота или продолжения тренда.

Хотя паттерны разработаны для дневных графиков (D1), они также могут работать на более низких таймфреймах, таких как H4 и H1. Однако рекомендуется начинать с более крупных интервалов, чтобы глубже понять поведение паттернов и оценить их применимость на выбранном активе.

В целом, паттерны «ударного дня» можно применять к большинству ликвидных активов: валютам, акциям, сырьевым товарам. Наиболее эффективны они на активах с высокой волатильностью, где рыночные эмоции более выражены. Однако стоит учитывать специфику выбранного актива и проводить предварительное тестирование.

Да, паттерны часто комбинируют с индикаторами тренда, такими как скользящие средние, чтобы получить дополнительные сигналы. Скользящие средние могут подтвердить направление тренда, что позволяет более уверенно входить в позиции. Использование индикаторов помогает снизить риски ложных сигналов.

В такой ситуации трейдеру рекомендуется следовать заранее установленным правилам управления рисками. Если цена прошла значительное расстояние и начинает откатываться, возможно, стоит зафиксировать часть прибыли или перевести позицию в безубыток. Это позволит защитить капитал и зафиксировать часть дохода.

Обычно рекомендуют ограничить риск на одну сделку 1-2% от депозита. Этот консервативный подход позволяет снизить риски в случае ряда неудачных сделок, особенно при торговле с активным использованием паттернов.

Основные ошибки связаны с нарушением правил риск-менеджмента, преждевременным входом в сделку без подтверждения сигнала и отсутствием дисциплины при выходе из позиции. Некоторые трейдеры также могут пытаться применять паттерны на низколиквидных рынках, что снижает точность сигналов.

Советуем также: Торговля на бирже NYSE. Кроме того, вас наверняка сможет заинтересовать статья о том, как хедж-фонды набирают крупные позиции.

Обсуждения паттернов