Как получать дивиденды с акций и сколько на этом можно заработать?

Акции — это финансовый инструмент, который пользуется популярностью у большинства участников фондового рынка. Операции с данным активом могут принести как быструю прибыль при использовании стратегии открытия коротких позиций, так и стабильный доход, если инвестировать денежные средства на долгосрочный период. Приобретая акции на бирже, инвестор становится владельцем части бизнеса компании-эмитента. Поэтому он имеет право на долю чистой прибыли, полученной по результатам деятельности предприятия за определенный период. Такой доход называется дивидендами. Как вложить деньги в акции и получать дивиденды — тема сегодняшней статьи.

Содержание

- Как получить дивиденды с акций

- Особенности процесса для частного инвестора

- Инструкция по открытию брокерского счета в Тинькофф Инвестиции

- Что такое дивидендный сезон?

- Сколько времени нужно быть владельцем акций, чтобы получить дивиденды?

- Как выплачиваются дивиденды?

- Какими факторами ограничивается выплата по обычным акциям?

- Куда начисляются дивиденды по акциям, размещенным на брокерском счете?

- Риски и опасности при получении дивидендов

- FAQ. Вопросы и ответы

Как получить дивиденды с акций

Чтобы выплатить акционерам дивиденды, компании необходимо получить прибыль за прошедший период. Если организация понесла убытки, инвесторам в большинстве случаев не следует рассчитывать на получение дохода. Дивиденды могут не выплачиваться также, если совет директоров акционерного общества решит зачислить всю чистую прибыль на развитие компании, что особенно актуально для молодых организаций, или использует ее в других целях.

На заметку! Иногда даже в случае понесенных убытков некоторые компании начисляют и выплачивают дивиденды. Для этого используются нераспределенная прибыль прошлых лет или заемные средства.

Частота выплаты дивидендов и объем прибыли, подлежащей распределению между владельцами ценных бумаг, прописаны в дивидендной политике предприятия. Для ознакомления с этой информацией нужно посетить официальный сайт акционерного общества и войти в раздел «Инвесторам и акционерам».

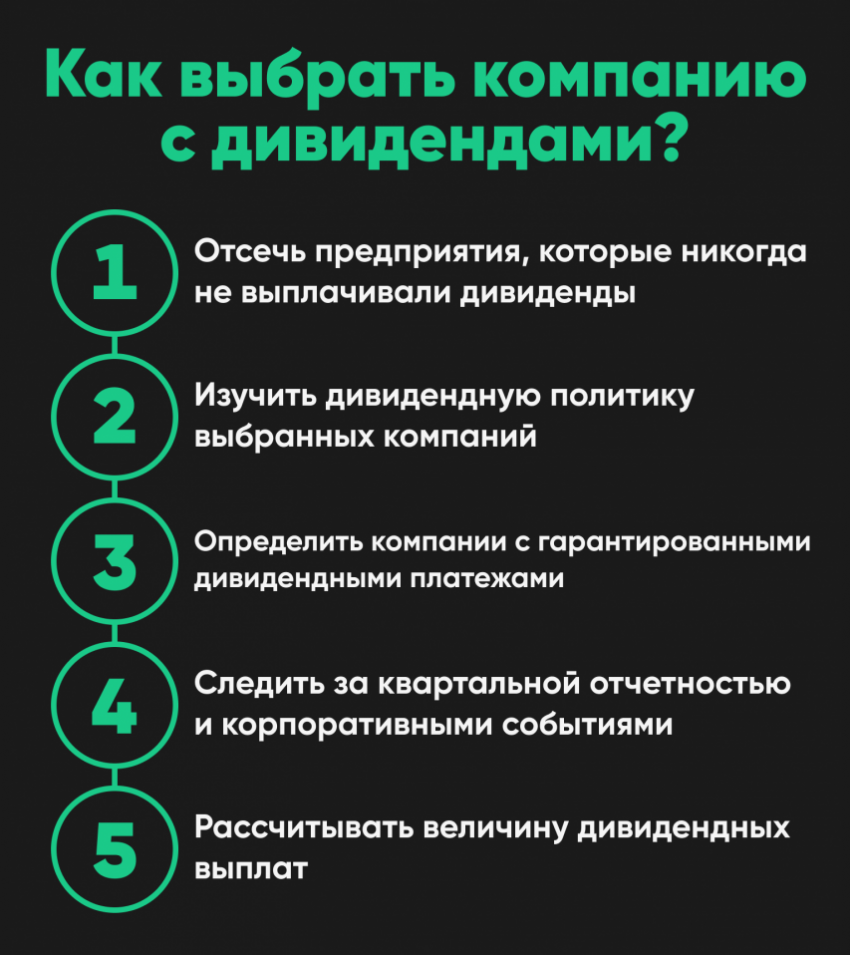

Чтобы в будущем стабильно получать дивиденды, важно правильно выбрать актив для вложений. Перед приобретением акций инвестору рекомендуется следовать таким советам.

- Ознакомиться с историей выплат компании. Эмитенты, которые никогда не распределяли прибыль между акционерами, с большой вероятностью не изменят свою политику и в ближайшем будущем. Если такой шаг планируется, компании, как правило, заранее сообщают об этом для того, чтобы повысить спрос на свои ценные бумаги. Поэтому рекомендуется владеть акциями эмитента, который стабильно на протяжении долгого времени осуществляет выплаты акционерам.

- Ознакомиться с дивидендной политикой компании. Рекомендуется обратить внимание на размер выплат (это может быть фиксированная сумма или процент от чистой прибыли), а также на перечень причин, которые могут являться поводом для отмены или уменьшения суммы платежей. При этом следует учитывать различия в дивидендной политике, применяемой относительно разных видов акций: привилегированных и обыкновенных.

- Оценить финансовые показатели компании. От результатов работы эмитента зависит размер предстоящих выплат акционерам. Поэтому рекомендуется регулярно производить анализ квартальной отчетности компании и следить за событиями и изменениями, происходящими внутри и вокруг нее.

- Рассчитать доходность ценных бумаг. Стоимость акций непостоянна и подвержена частым колебаниям. Поэтому для прогнозирования ожидаемой прибыли от инвестиций нужно произвести простые вычисления: сумму дивидендов, взятую в расчете на 1 акцию, разделить на стоимость ценной бумаги и умножить на 100%.

Важно! При возникновении сложностей с проведением самостоятельного анализа и расчета доходности акций можно воспользоваться прогнозами аналитиков, опубликованными на крупных финансовых сайтах.

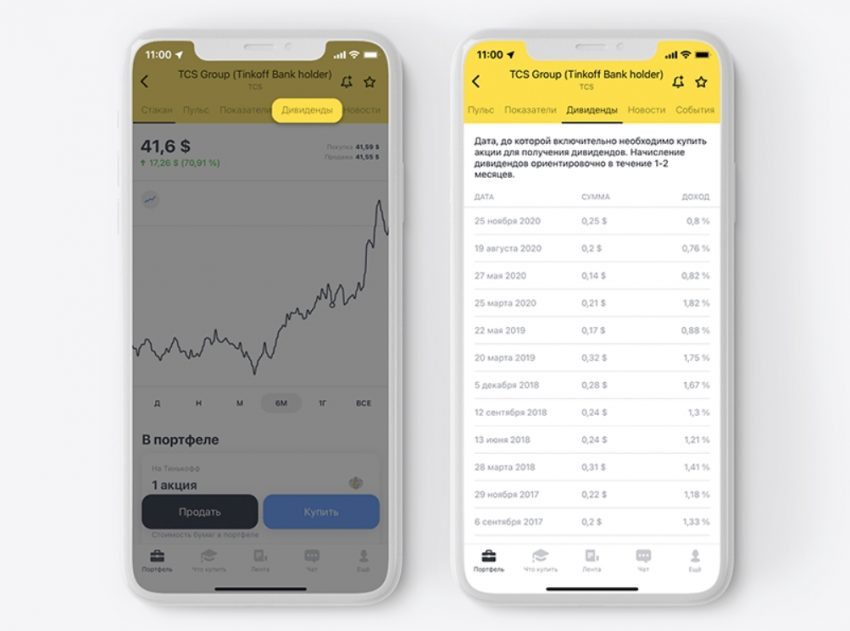

Выбрав компанию, которая гарантированно выплатит дивиденды за отчетный период, инвестору остается только приобрести ее акции и ждать дня отсечки реестра. Это дата, по состоянию на которую определяется список действующих акционеров. Лица, которые являлись в этот день владельцами акций, могут претендовать на получение дивидендов.

Обратите внимание! Информация о дате отсечки и размере выплат представлена на официальном сайте эмитента и на специальных информационных ресурсах в общем доступе.

Особенности процесса для частного инвестора

Согласно действующему законодательству РФ, частный инвестор не имеет права самостоятельно производить операции с активами на бирже. Приобретение акций и других ценных бумаг возможно только после заключения договора с брокером.

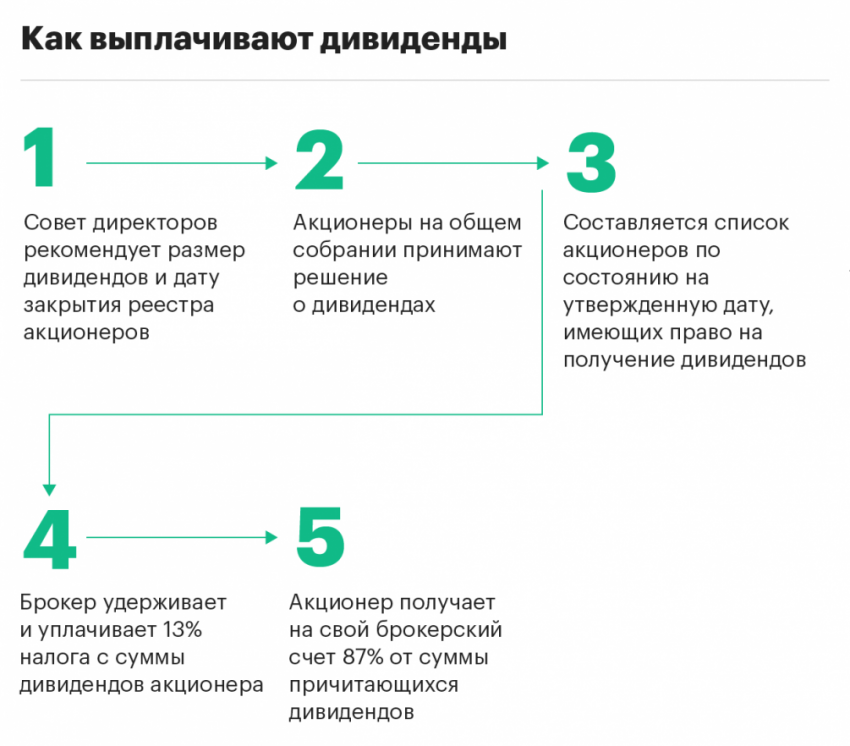

С учетом этих особенностей частному инвестору для получения дивидендов нужно пройти несколько этапов.

- Открыть и пополнить брокерский счет. Это можно сделать лично или дистанционно. Процесс открытия рассмотрен ниже на примере брокера Тинькофф Инвестиции.

- Ознакомиться с данными о результатах совещания Совета Директоров, которое проводится один или несколько раз в год (в зависимости от дивидендной политики организации), и решением общего собрания акционеров компании. Таким образом можно получить информацию о планируемой дате отсечки и размере предстоящих выплат.

- Узнать и отметить в календаре точную дату закрытия реестра. Она не может быть установлена ранее 10 и позднее 20 дней после проведения общего собрания акционеров. Получить полную информацию об этих датах можно с помощью дивидендного календаря, который публикуется на бирже, а также на крупных финансовых сайтах.

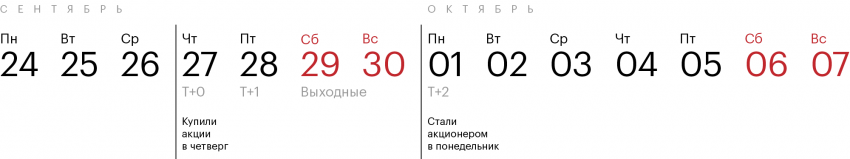

- Стать владельцем ценных бумаг компании с учетом специфики режима торгов «Т+2», который действует как на Московской, так и на Санкт-Петербургской биржах. Согласно ему, инвестор приобретает право на владение активами только через 2 дня после их покупки.

- Дождаться поступления дивидендов на брокерский счет. Это происходит в течение 25 дней после даты закрытия реестра.

На заметку! Дивиденды, как и любой другой доход физического лица, подлежат обложению НДФЛ. Компания-эмитент самостоятельно проводит начисление и удерживает сумму налога в целях его дальнейшего перечисления на счет ФНС. Инвестору перечисляются дивиденды за минусом данных обязательств.

Инструкция по открытию брокерского счета в Тинькофф Инвестиции

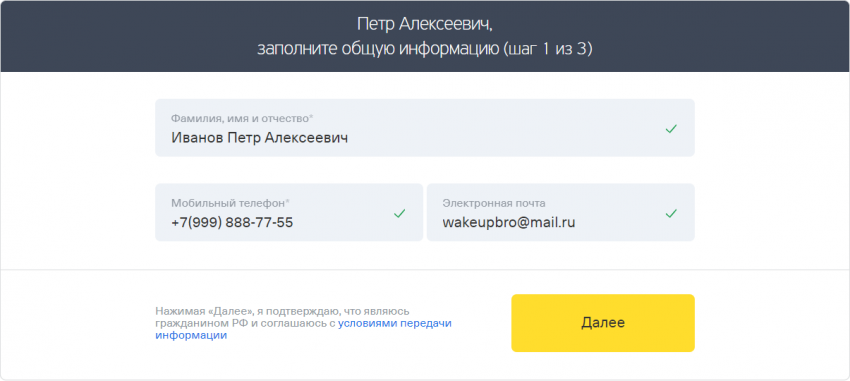

Шаг 1. Переходим на страницу открытия брокерского счета в банке Тинькофф, заполняем форму. Вводим свои данные (фамилию, имя, отчество, телефон, электронную почту). Нажимаем кнопку «Далее».

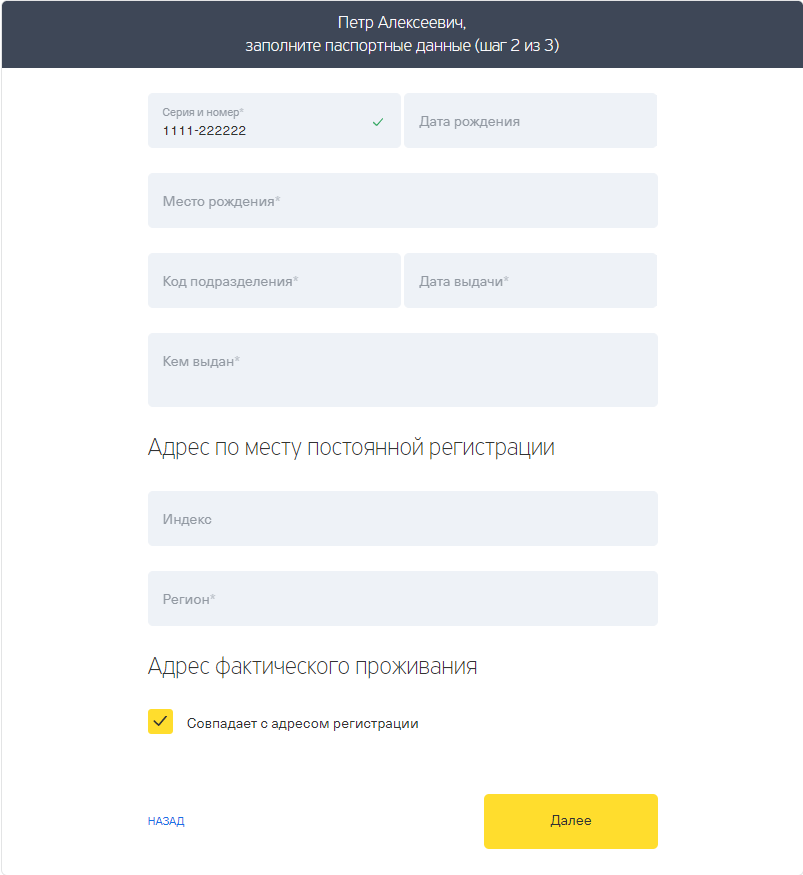

Шаг 2. Заполняем паспортные данные. Нажимаем кнопку «Далее».

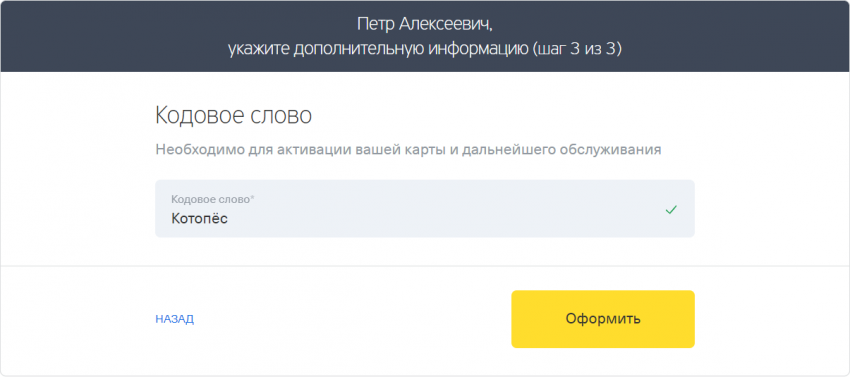

Шаг 3. Придумываем и вводим кодовое слово. Лучше его не забывать, потому как оно понадобится для подтверждения вашей личности в определенные моменты. Нажимаем кнопку «Оформить».

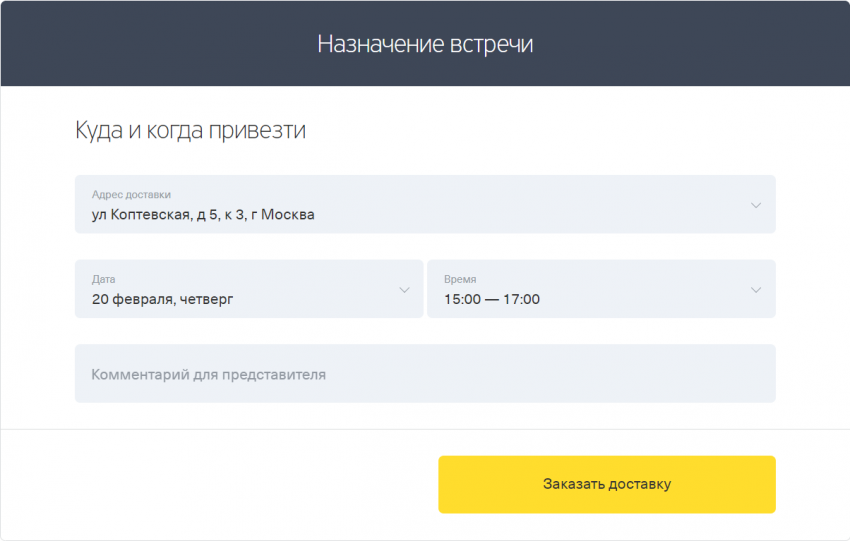

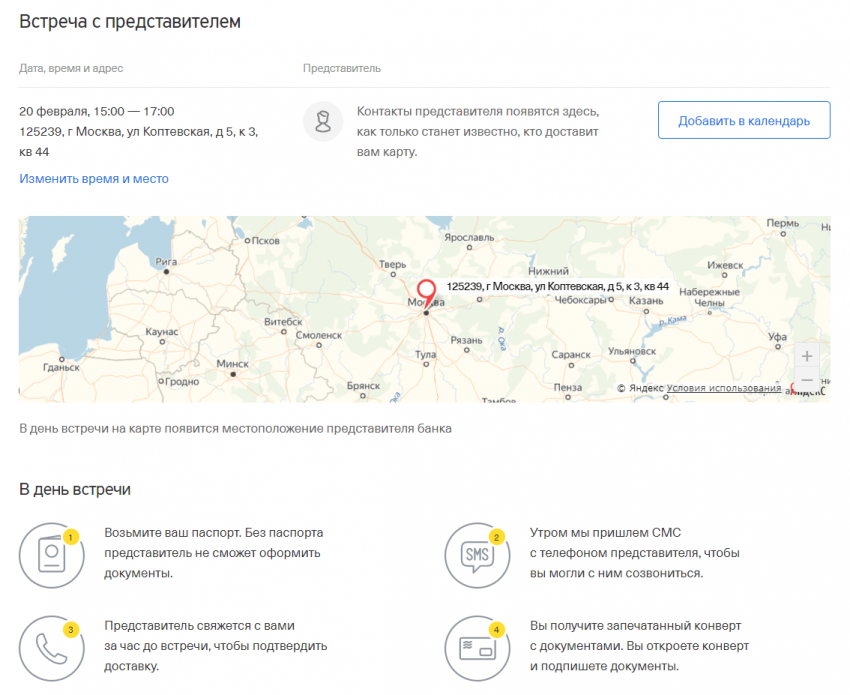

Шаг 4. Все документы подготовят и доставят в течение нескольких дней. Вам нужно указать адрес, удобную дату и время доставки. Нажимаем «Заказать доставку».

Шаг 5. В указанный день с вами свяжется представитель банка для подтверждения доставки. На встрече вам нужен будет паспорт для подписания договора. Вы получите конверт с документами и доступ для торговли на бирже.

Поздравляем! Вы без 5 минут Уоррен Баффетт (самый богатый инвестор в мире).

Обратите внимание! После встречи с представителем банка и подписания документов вам активируют доступ к личному кабинету и брокерскому счету.

Что такое дивидендный сезон?

Дивидендный сезон на законодательном уровне не установлен. Данное понятие является относительным, т. к. каждая компания имеет собственную периодичность распределения прибыли между акционерами. Дивиденды могут рассчитываться и выплачиваться ежеквартально, по полугодиям или один раз в год. Как получать дивиденды с акций ежемесячно — приобрести активы зарубежных компаний, которые осуществляют такие выплаты.

Большинство компаний РФ предпочитают платить инвесторам ежегодно, почему и наибольший доход акционеры получают по итогам отчетного года. Начало периода совещаний советов директоров акционерных обществ приходится на март, а завершение — на май. Массовое закрытие реестров в России происходит ежегодно в апреле-июле. Этот период и принято считать дивидендным сезоном.

Важно! Дни отсечки в большинстве крупных компаниях назначаются на середину июня-июля. Этот временной промежуток считается пиком дивидендного сезона.

Сколько времени нужно быть владельцем акций, чтобы получить дивиденды?

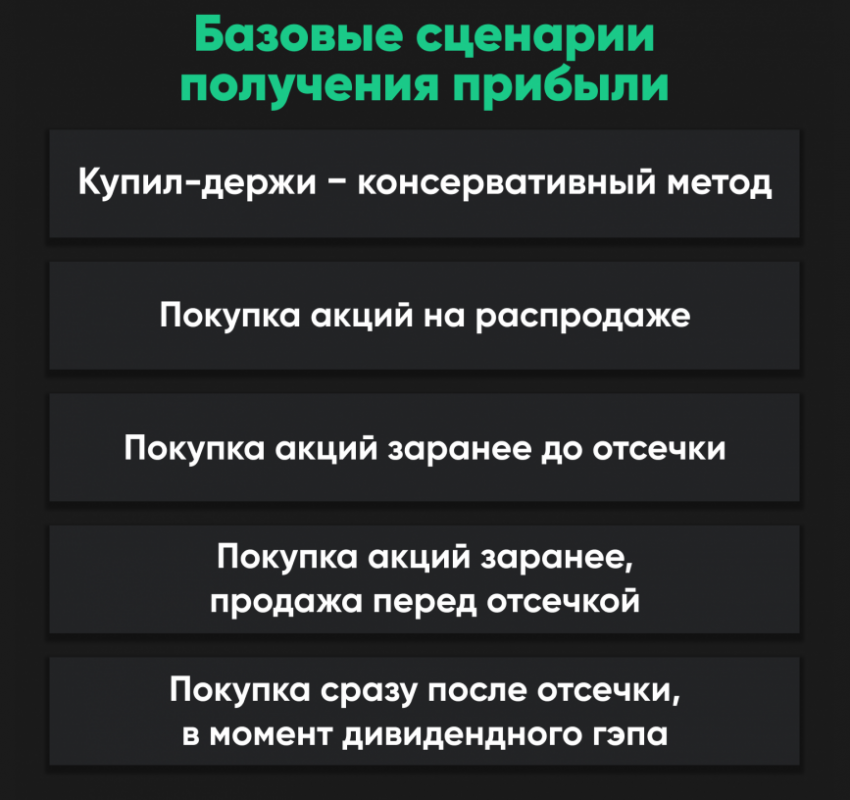

Чтобы получить дивиденды, инвестору не обязательно держать в своем портфеле ценные бумаги эмитента на протяжении года и более. Достаточно являться номинальным акционером компании в день отсечки реестра. Активы можно приобрести за 2 дня до этой даты и продать их уже на следующий день. Но это в большинстве случаев не выгодно для самого инвестора.

Перед днем закрытия реестра акции значительно растут в цене, т. к. трейдеры спешат приобрести их, чтобы получить дивиденды. Поэтому рекомендуется покупать активы приблизительно за 3-6 месяцев до начала сезона выплат.

Сразу после дня отсечки, как правило, происходит дивидендный гэп и стоимость акций снижается в среднем на сумму полученного инвесторами дохода. Продажа ценных бумаг в этот период приведет к тому, что прибыль, поступившая на счет в виде дивидендов, в результате сделки может быть сведена к нулю.

На заметку! Чтобы избежать финансовых потерь, рекомендуется реализовывать активы после возврата их стоимости к прежнему уровню. Котировки акций развитых компаний в большинстве случаев восстанавливаются уже через месяц.

Как выплачиваются дивиденды?

Как выплатить дивиденды, решает общее собрание акционеров. Основные положения фиксируются в уставе акционерного общества.

Основные условия получения дивидендов:

- отсутствие ограничений, установленных ст. 43 Федерального закона от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах»;

- наличие у компании чистой прибыли, полученной по результатам ее деятельности в отчетном периоде;

- документально оформленная рекомендация совета директоров акционерного общества в отношении размера дивидендов;

- положительное решение общего собрания акционеров.

Выплаты по привилегированным акциям производятся в первую очередь и в обязательном порядке. При отсутствии чистой прибыли для этого могут быть задействованы средства из резервного фонда акционерного общества.

Обратите внимание! Гарантии получения дохода по привилегированным акциям придают данным ценным бумагам схожесть с облигациями. Но их владельцы не имеют права голоса на собрании акционеров.

В отличие от процентов по привилегированным ценным бумагам, дивиденды по обычным акциям могут вообще не платиться.

Видео – Как купить акции и получать дивиденды?

Какими факторами ограничивается выплата по обычным акциям?

На размерах дивидендов по обычным акциям могут отражаться следующие факторы:

- потребность в расширении и реконструкции предприятия, что особенно актуально на ранних этапах жизненного цикла компании;

- нестабильное финансовое положение и низкий уровень платежеспособности акционерного общества;

- большая кредитная нагрузка;

- высокий уровень налогообложения;

- низкий фактический объем получаемой компанией чистой прибыли;

- нестабильное состояние товарного рынка;

- инфляция;

- ограничения по выплате дивидендов акционерным обществом со стороны законодательства;

- несбалансированное соотношение количества привилегированных и обыкновенных акций и др.

В зависимости от перечисленных и других возможных факторов происходит выбор дивидендной политики акционерного общества на ближайший период.

Куда начисляются дивиденды по акциям, размещенным на брокерском счете?

По умолчанию суммы дивидендов автоматически поступают на брокерский счет инвестора. Возможно также перечисление средств на банковский счет клиента. Куда будут приходить дивиденды, решает инвестор — на брокерский или банковский счет. Чтобы получать выплаты на брокерский счет, нужно активировать опцию «Счет зачисления доходов по ЦБ». Затем в разделе «Анкета клиента» требуется указать соответствующие банковские реквизиты.

Дивиденды в любом случае поступят на брокерский счет, если:

- источником средств для приобретения акций были кредитные средства или активы находились в день отсечки в займах овернайт (в таком случае дивиденды часто переводят на счет инвестора с задержкой, спустя 30-60 дней после закрытия реестра);

- по состоянию на дату отсечки по ценным бумагам была открыта короткая позиция (сделка РЕПО);

- активы являются валютными и находятся на брокерском счете клиента (не ИИС).

Когда дивиденды поступают на брокерский счет, они уже «очищены» от налогов и комиссионного вознаграждения посредника. В этом случае инвестору нет необходимости заполнять декларацию 3-НДФЛ и взаимодействовать с налоговой службой.

На заметку! Когда придут дивиденды с акций зарубежных компаний, потребуется отчитаться перед ФНС России по полученному доходу.

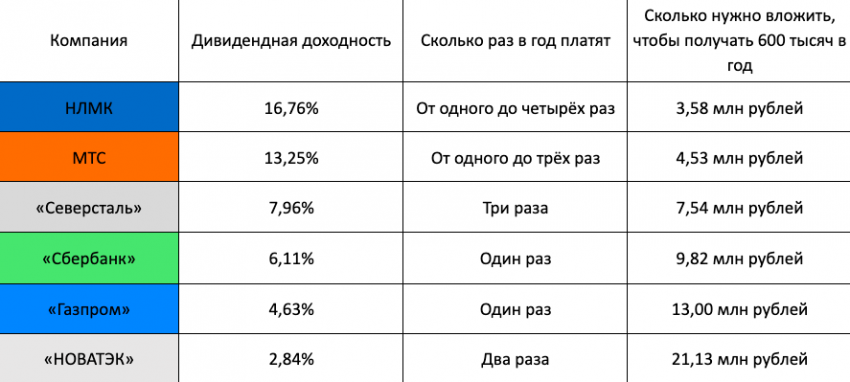

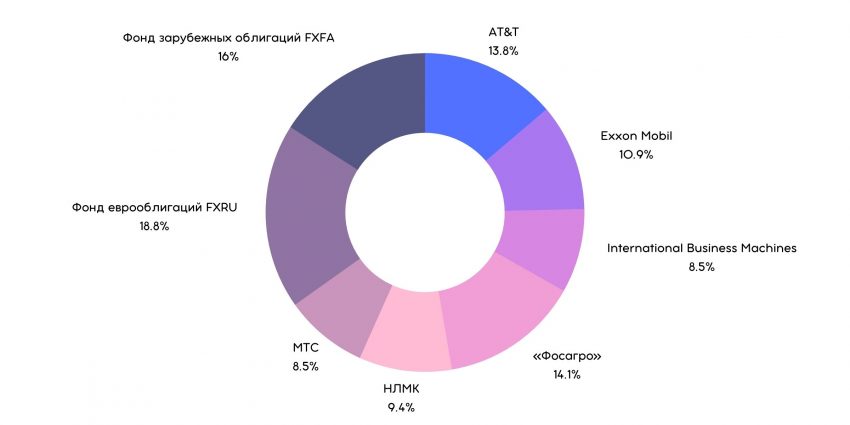

Акции относят к финансовым инструментам, котировки которых подвержены частым колебаниям. Для инвестиций в дивиденды большое значение имеет выбор компании-эмитента и способа вложения средств. Для этого рекомендуется провести анализ финансовых показателей акционерного общества и рассчитать доходность его ценных бумаг. Чтобы снизить риски потери капитала, нужно формировать инвестиционный портфель из финансовых инструментов разных эмитентов. При вложениях в акции с целью получения дивидендов не рекомендуется использовать стратегию коротких позиций, т. к. в большинстве случаев это не принесет финансовой выгоды.

Риски и опасности при получении дивидендов

Многие начинающие инвесторы совершают одну и ту же ошибку: при выборе компании для инвестиций они ориентируются только на максимальную доходность, но забывают о том, что дивидендная доходность акций может быть высокой при падении их стоимости. После приобретения таких бумаг инвестор заработает какую-то сумму на дивидендах, но потеряет больше из-за обесценивания акций.

Массовые продажи после даты закрытия реестра — традиционное явление на рынке: в первый день после отсечки цена акции снижается примерно на размер дивидендов. Это и есть так называемый дивидендный гэп, который сглаживает неэффективность рынка, не давая заработать хитрым покупателям, которые бы в обратном случае просто купили бы бумаги с плечом перед отсечкой, а затем продали после нее. Впоследствии акция может вернуться к своей стоимости до отсечки (то есть закрыть дивидендный гэп), но у каждой из них свой срок: одним надо день-два, другим — год. Таким образом, приобретая бумаги на короткий срок в расчете на дивиденды, вы рискуете купить их по самой высокой цене, а продать по самой низкой, тем самым потеряв свой дивидендный доход за счет снижения курсовой стоимости акций.

Поэтому при выборе компании нужно ориентироваться именно на долгосрочную перспективу и оценивать реальную выгоду инвестиций.

FAQ. Вопросы и ответы

У компаний нет никаких обязательств по выплате дивидендов, они самостоятельно определяют собственную дивидендную политику, а также долю прибыли, которой они готовы поделиться с акционерами.

Многие считают, что для получения дивидендов нужно быть ее владельцем в течение определенного периода времени. Это большое заблуждение, так как право на получение дивидендных выплат зависит вовсе не от срока владения, а от факта попадания в реестр акционеров, который закрывается в заранее определенную дату (так называемая дивидендная отсечка). Все, кто попадает в такой реестр, получают дивиденды за отчетный период, независимо от того, владели они ценной бумагой один год или один день.

Нет, не зависит. Размер дивиденда определяется советом директоров и утверждается общим собранием акционеров. Он является фиксированным и выплачивается на одну акцию. Однако по мере роста определенности с точным размером дивиденда, растет и рыночная цена акции. Поэтому чем раньше вы добавите такую бумагу в портфель, тем выгоднее для вас окажется такая покупка. Как правило, в последние дни перед закрытием реестра рыночная котировка выше, чем несколько месяцев назад.

Довольно широкий круг компаний делится со своими акционерами прибылью один раз в год. Собрания акционеров обычно проходят в апреле-июне, а пик дивидендных выплат приходится на июль и август, как раз на сезон летних отпусков. Поэтому эти выплаты вполне можно использовать для организации семейного отдыха. В этом случае дивиденды выступают в качестве некого бонуса за лояльность акционера. Также существуют компании, которые выплачивают дивиденды на ежеквартальной основе. Их акции будут интересны тем, кто уже создал определенные накопления, и хочет получать постоянный пассивный доход.

Они поступают либо на брокерский счет, либо на любой банковский счет, который надо указать в заявлении у брокера.

В России любые дивидендные выплаты облагаются налогом на доходы физических лиц 13%, независимо от способа их получения. На брокерский или банковский счет деньги поступают уже за вычетом налога. Это касается и индивидуальных инвестиционных счетов (ИИС) с налоговыми льготами. В отношении последних следует напомнить, что у них существует ограничение по ликвидности (открываются на срок не менее 3 лет). А вот дивиденды с этих типов счетов выводить можно и до истечения трехлетнего периода.

Смотрите также: Как купить акции PayPal (PYPL) физическому лицу. Кроме того, вас наверняка заинтересует статья о том, как купить акции с дивидендами.

Видео – Дивиденды для начинающих

Обсуждения